40代からのフリーランスエンジニア向け・案件検索サイト【SEES】

40代からのフリーランスエンジニア向け・案件検索サイト【SEES】

「フリーランスはクレジットカードが作れない」「勤務先がないから審査に落ちる」と考えている人も多いでしょう。

結論から言うと、コツを押さえて正しく対策すれば、フリーランスでもクレジットカードを作れます。今回は、フリーランスがクレジットカードの審査を通過するコツとおすすめのカードを紹介します。

<業界実績19年>

ミドル・シニアフリーランス専門

エージェントSEES

40~60代以上のシニアエンジニア案件探しは、私たちにお任せください!

ご登録者様限定で、Webに公開していない非公開案件をご提案いたします。

目次

「フリーランスはクレジットカードを作れない?」

「勤務先はどう書いたらいいの?」

「審査に通過するコツは?」

といった疑問や不安を抱えている人も多いのではないでしょうか。

ここでは、フリーランスとして独立を目指している方やすでに独立して活躍中の方に向けて、クレジットカードの審査に通過するコツやおすすめの法人カード・個人用カードをそれぞれご紹介します。フリーランスがクレジットカードを作れないと言われる理由や法人カードと個人カードの違い、選び方についてもまとめました。

これらの知識を活かすことで、フリーランスの方でもスムーズにクレジットカードが作れるようになるでしょう。

「フリーランスでもクレジットカードを作れるの?」「勤務先がないから審査に落ちてしまうかも...。」と不安に感じている人も多いでしょう。結論からいうと、フリーランスでもクレジットカードを作れます。

「フリーランスでもクレジットカードを作れるの?」「勤務先がないから審査に落ちてしまうかも...。」と不安に感じている人も多いでしょう。結論からいうと、フリーランスでもクレジットカードを作れます。

とくに企業や個人事業主向けに発行される「法人カード」であれば、個人用カードよりも事業に使いやすく、審査においてもフリーランス(個人事業主や企業経営者)向けに行われるためクレジットカードを作りやすいといえます。

たとえば、自宅兼事務所として活動しているフリーランスの場合、勤め先と自宅の住所が同じになります。法人カードではそのようなケースも多いので、とくに問題視されません。個人用カードだと勤務先の記入欄にどう書くべきか迷いますが、法人カードだとスムーズに申込ができるでしょう。

なお、株式会社クレディセゾンの公式サイトによると、法人カードの審査では、開業日や業績、個人事業主(企業代表者)の情報が重視され、在籍確認は行われないと明記されています。

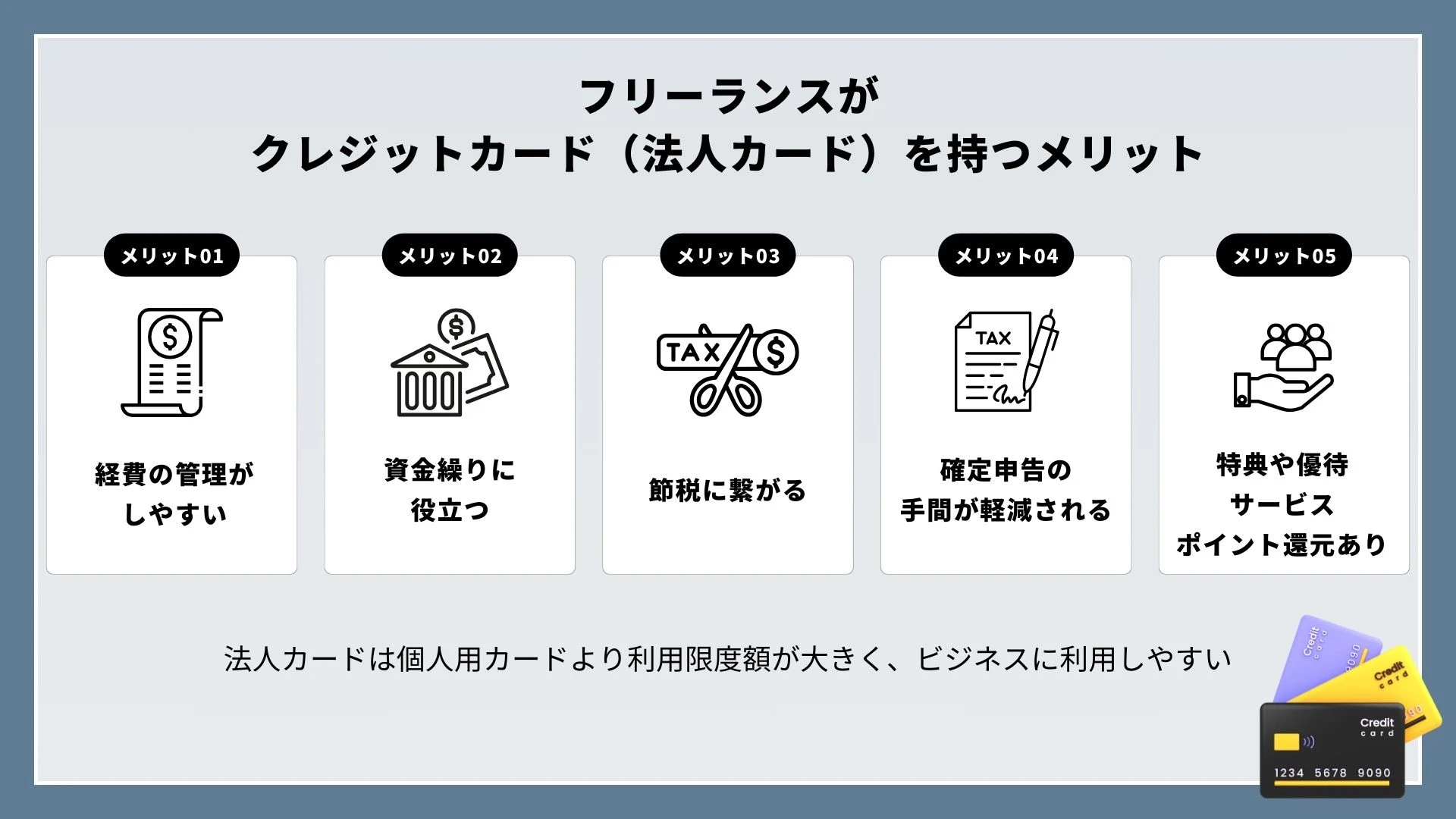

フリーランスは、法人カードを1枚持っておくと経費管理しやすく、計画的な事業運営ができるメリットがあります。ここでは、フリーランスが法人カードを作った方がいい理由について、以下の5つに分けて解説します。

フリーランスは、法人カードを1枚持っておくと経費管理しやすく、計画的な事業運営ができるメリットがあります。ここでは、フリーランスが法人カードを作った方がいい理由について、以下の5つに分けて解説します。

フリーランスがビジネス用のクレジットカードを持っていると、経費の管理がしやすくなります。

個人用のクレジットカードでビジネス上で発生する金銭のやり取りを行った場合、プライベートと仕事の支出・収入が区別しづらいためです。

ビジネス用のクレジットカードを1枚作り、仕事上の決済を行うようにすれば、利用明細をそのまま経費として記録できます。また、クレジットカードの中にはクラウド会計ソフトと連携しているものもあり、仕訳を自動で行うなどしてくれるため管理が楽になるでしょう。

フリーランスがクレジットカードを作ることで、資金繰りに役立つというメリットもあります。

クレジットカードは締め日に利用額が確定して、実際に口座から利用額が引き落とされるのは1ヶ月~2ヶ月先です。クレジットカードを利用すれば、手元に現金が無くても品物の仕入れができるため、資金繰りに役立ちます。

また、クレジットカードのキャッシング枠を利用すれば、一時的な資金調達にも役立ちます。

フリーランスがクレジットカードを作ることで、節税に繋がります。

なぜ、クレジットカードを作ると節税になるのかと言うと、年会費を経費として計上できるからです。個人用のクレジットカードの年会費は経費として計上できるためです。個人用のクレジットカードは経費にできませんが、ビジネス用のクレジットカードであれば経費に計上できます。

個人用のクレジットカードしか持っていない場合は、ビジネス用のクレジットカードの作成を検討しましょう。

前述のとおり、クレジットカードの中にはクラウド会計ソフトと連携しているものもあります。これらを用いることで、面倒な仕訳作業を効率化・自動化することが可能です。

確定申告に慣れていないと仕訳の仕方が分からず、帳簿を付ける作業に時間も手間も取られてしまうものです。

クレジットカードと会計ソフトを連携させれば、自動仕訳でミスが減り、確定申告の時期に慌てて領収書を探す必要もなくなり、手間を大幅に軽減できます。

特典や優待サービス、ポイント還元を受けられることもフリーランスがクレジットカードを作るメリットです。

クレジットカードにより内容は異なりますが、ショッピングの割引優待や出張向けの優待、経営に関する無料相談などビジネスに役立つ特典や優待サービスを受けることができます。

クレジットカードを作る前に、どのような特典や優待があるか確認しておきましょう。

また、特典以外にもポイントが貯まるということもメリットです。すべての経費をクレジットカードで支払えば、多くのポイント還元を受けることが可能です。貯まったポイントは商品や航空会社のマイルなどへ交換できるため、積極的に決済にクレジットカードを利用したいところです。

毎月決まった給与が得られる会社員と比べるとフリーランスは収入が変動しやすく安定性が低いため、審査に落ちる可能性があります。そのため、個人用カードに申込をするなら独立前の方が良いでしょう。

毎月決まった給与が得られる会社員と比べるとフリーランスは収入が変動しやすく安定性が低いため、審査に落ちる可能性があります。そのため、個人用カードに申込をするなら独立前の方が良いでしょう。

一方、独立後のフリーランスや個人事業主、企業代表者をターゲットとした「法人カード」であれば、会社を辞めてから申し込みをしても審査上不利になる可能性は低いといえます。

個人用クレジットカードを保有したい方は独立前、法人カードを作りたい方は開業後に申し込みをしましょう。なお、独立後であっても個人用クレジットカードを作れる場合もあるので、「個人用カードを作りたいけどすでに独立している」という方も諦めずに、申し込んでみると審査に通過する可能性があります。

フリーランスはクレジットカードを作れないと言われるのは、収入が安定していることを示すのが難しく、クレジットカードの審査が通らないという問題があるためです。

フリーランスはクレジットカードを作れないと言われるのは、収入が安定していることを示すのが難しく、クレジットカードの審査が通らないという問題があるためです。

会社員と比較するとフリーランスの仕事には波があり、収入が安定しにくい傾向があります。クレジットカードを発行してしまうと、カード会社側からすれば支払い遅延のリスクがあるため、審査が通りにくくなっているのです。

フリーランスでも、安定した収入があることを証明できればクレジットカードを作れます。

法人カードと個人用カードの大きな違いは、利用限度額と付帯サービスの内容だといえます。クレジットカードによって異なる部分もありますが、法人カードと個人用カードの主な違いを下の表にまとめました。

法人カードと個人用カードの大きな違いは、利用限度額と付帯サービスの内容だといえます。クレジットカードによって異なる部分もありますが、法人カードと個人用カードの主な違いを下の表にまとめました。

| 法人カード | 個人用カード | |

| 審査内容 | フリーランス本人の信用情報・法人としての信用性 | 個人の信用情報 |

| 利用限度額 | 10万〜500万円前後 | 10万〜100万円前後 |

| 引き落とし口座 | 法人口座、屋号付き口座、個人口座(カードにより多少異なる) | 個人口座 |

| 年会費 | 0~17万円程度 | 0~3万円程度 |

| 付帯サービス | ビジネスで役立つサービス | プライベートで役立つサービス |

| 追加カード | 社員カード、ETCカードなど ※社員分の枚数を追加できる | 家族カード |

| キャッシング機能 | 無 | 有 |

| 支払回数 | 基本的に一括払いのみ | 一括も分割払いも可能 |

法人カードは利用限度額が10万円〜500万円と枠が大きいのに対し、個人用カードは10万円〜100万円程度が一般的です。法人カードは、仕入れ代や出張費、接待費などにも余裕を持って利用できるメリットがあります。

また、法人カードには「経費の明細データの提供」や「出張時の交通機関やホテルの手配」「オフィス用品を対象とした保険」などが付帯していることが多いです。一方、個人用カードは旅行中のアクシデントに備えた海外・国内旅行傷害保険や、紛失・盗難保障など個人向けのものが主体となっています。

法人カードと個人用カードの特徴と違いを理解したうえで、自分に必要であるかどうかを検討してみてください。

必ずしも「フリーランスはクレジットカードを法人用と個人用に分けなければならない」というわけではありません。実際に個人用カードのみで事業を営むフリーランスもいますし、法人カードだけ使っている方もいます。

必ずしも「フリーランスはクレジットカードを法人用と個人用に分けなければならない」というわけではありません。実際に個人用カードのみで事業を営むフリーランスもいますし、法人カードだけ使っている方もいます。

しかし、法人カードと個人用カードを一緒にすると、経理処理が煩雑になる可能性があります。とくに、個人用クレジットカードでの支払いを経費として計上する場合、クレジットカードの年会費は経費計上できないので注意が必要です。

これらを踏まえて個人用カードと法人カードの使い分けが必要であるかどうかを検討しましょう。

フリーランスに向けてメリットやステイタスなどの魅力を持った、おすすめの法人カードを16種類紹介します。カード会社の詳細な情報やブランド、ポイント還元率、最大限度額なども記載していますが、時期やカード会社の方針によって異なる場合があるので、各カードの公式サイトよりご確認ください。

| クレジットカード | カードデザイン | おすすめのポイント |

| アメリカン・エキスプレス・ビジネス・グリーン・カード |

| 入会後、4ヶ月以内に60万円以上の利用で最大40,000ポイント(年会費3年分相当)が獲得可能(※条件あり) |

| アメリカン・エキスプレス・ビジネス・ゴールド・カード |

| 会計/申告ソフト「弥生会計ラインアップ」および「クラウド会計ソフト freee会計」との連携可能 |

| 三井住友カード ビジネスオーナーズ |

| 年会費が永年無料。特定加盟店で最大1.5%のVポイント還元 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード |

| 年会費無料・最長56日後払いに加え、AWSやモノタロウなど特定加盟店でポイント4倍(実質2%還元)と高還元で経費管理に最適 |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

| JALのマイル還元率が最大1.125%!最短3営業日で発行可能 |

| テックビズゴールドカード |

| ITフリーランス専用。会計や税務の優待サポート付きゴールドカード |

| JCB CARD Biz |

| 本人確認書類のみで申し込み可能。法人名義でも手軽に持てるビジネスカード |

| JCBプラチナ法人カード |

| 「従業員カードの付帯」や「ETCカードの複数枚発行」などビジネス拡大時に役立つサービスが充実 |

| JCB一般法人カード |

| カードの利用可能枠(総枠)が最大500万円 |

| Pe-BANK VISAカード |

| プロエンジニアだけが所有できるクレジットカード!原則収入証明などの書類が一切不要で発行可能 |

| 楽天ビジネスカード |

| 精算を一本化して経費処理をスムーズかつスピーディに |

| freee VISAカード |

| 創業時や個人事業主の方でも申し込み可能!面倒な決算書類の提出が不要 |

| freeeセゾンプラチナビジネスカード |

| freee連携で経費精算が効率化、プラチナ特典も付帯 |

| EX Gold for Biz S |

| タッチ決済対応でスピーディーに支払い可能。空港ラウンジや旅行傷害保険も付帯 |

| Airカード |

| 還元率1.5%!貯まったポイントはdポイントやPontaポイントに交換できる |

| ダイナースクラブビジネスカード |

| 会計ソフト「freee」優待や、ビジネス優待「ビジネス・オファー」など多角的な経営支援が充実 |

※本記事内の各カードについては、2025年5月時点の情報をもとに記載しています。

アメリカン・エキスプレス・ビジネス・グリーン・カードは、業務効率化を支援するサービスが充実した法人向けクレジットカードです。

会計ソフト「freee会計」や「弥生会計」とのAPI連携に対応しており、経費データの自動取り込みが可能です。

また、請求業務を効率化するROBOT PAYMENTの「請求管理ロボ」とも連携し、導入支援や優待プランが用意されている点も魅力の1つと言えるでしょう。

| 年会費 | 13,200円 (税込) |

| ポイント還元率 | 通常:100円=1ポイント(1.0%相当) ※一部加盟店は200円=1ポイント |

| 利用枠 | 個別審査により決定(参考:30万〜100万円程度/一律の制限なし) |

| 審査状況が分かる までの時間 | 最短60秒 (カード承認日を起算として特典が発生) |

| 国際ブランド | AMEX(アメックス) |

| 申込資格 | 20歳以上本人に安定した継続的な収入のある方 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードは、スタイリッシュで見た目や耐久性にも優れたメタル素材を採用した、特典やサービスが充実したクレジットカードです。

クラウド会計ソフトfreee会計との連携、一律の利用限度額なし、請求業務を自動化するROBOT PAYMENT「請求管理ロボ」など、経理や業務の効率化へのサービスが充実しています。

JALオンラインで国内線法人専用運賃が利用できるほか、旅行損害保険、空港ラウンジ利用など、トラベルサービスの特典が付いています。

| 年会費 | 49,500円(税込) |

| ポイント還元率 | 還元率1.0% |

| 利用枠 | 一律の上限はありません |

| 審査状況が分かるまでの時間 | 最短60秒 |

| 国際ブランド | アメリカン・エキスプレス(American Express) |

| 申込資格 | ビジネスを営んでいる法人代表者、または個人事業主の方 |

出典:三井住友カード ビジネスオーナーズ|中小規模企業・個人事業主向け法人カードの三井住友VISAカード

三井住友カード ビジネスオーナーズは、一般カードは年会費永年無料、ゴールドカードも条件を満たすと年会費が永年無料で使えるクレジットカードです。

カードの種類によってポイントが貯まったり、海外旅行傷害保険の適用、18枚までのパートナーカード発行など、さまざまなビジネスサポート特典が付帯しています。

| 年会費 | 一般カード:年会費永年無料 ゴールドカード:5,500円(税込) |

| ポイント還元率 | 最大1.5% |

| 利用枠 | ~500万円 ※個別の審査によって異なります |

| 審査状況が分かるまでの時間 | 不明 ※発行日は最短3営業日 |

| 国際ブランド | VisaまたはMastercard |

| 申込資格 | 満18歳以上(高校生は除く)の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

出典:【公式】セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード【年会費無料】

出典:【公式】セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード【年会費無料】

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは、本会員、追加カード会員ともに年会費が永年無料なクレジットカードです。

カード申し込みはインターネットで完結し、登記簿謄本や決算書不要で本人確認資料のみあれば良いため、フリーランスにおすすめできるクレジットカードです。

| 年会費 | 年会費:無料 追加カード:9名まで無料 |

| ポイント還元率 | 特定加盟店のご利用で4倍 |

| 利用枠 | 30万円~500万円 ※個別の審査によって異なります |

| 審査状況が分かるまでの時間 | 不明 ※カード発行日は最短3営業日 |

| 国際ブランド | American Express(アメリカン・エキスプレス) |

| 申込資格 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

出典:【公式】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

出典:【公式】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、経費管理と業務の効率化、ポイント活用で経費削減が図れるメリットのあるクレジットカードです。

ポイントが永久不滅で期限が設けられていない点や、24時間対応してくれるコンシェルジュがいるほか、旅行で使える特典も充実しています。いわゆるプラチナカードの一種で、ビジネス上の信頼を得ることにもつながります。

| 年会費 | 33,000円(税込) ※初年度年会費無料 ※追加カード3,300円(税込) |

| ポイント還元率 | JALのマイル還元率:最大1.125% |

| 利用枠 | 最大9,990万円 ※個別の審査によって異なります |

| 審査状況が分かるまでの時間 | 不明 ※最短3営業日で発行 |

| 国際ブランド | American Express(アメリカン・エキスプレス) |

| 申込資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

出典:テックビズゴールドカード

出典:テックビズゴールドカード

テックビズゴールドカードは、ITフリーランス向けに作られたビジネスゴールドカードです。

ITフリーランスの活動をサポートする特典が多く揃っているほか、初年度年会費無料で還元率が高いため、フリーランスにとっては使いやすいカードでしょう。

| 年会費 | 初年度:無料 次年度:2,200円(税込) |

| ポイント還元率 | 最大1.1% |

| 利用枠 | 10万円~300万円 |

| 審査状況が分かるまでの時間 | 不明 1週間程度で手元に届く |

| 国際ブランド | Mastercardブランド |

| 申込資格 | 個人事業主/法人代表者 |

出典:法人確認書類不要の中小企業・個人事業主向けカード「JCB CARD Biz」 | 法人カードのお申し込みなら

出典:法人確認書類不要の中小企業・個人事業主向けカード「JCB CARD Biz」 | 法人カードのお申し込みなら

JCB CARD Bizは、法人の本人確認書類不要で作れる中小企業・個人事業主向けのクレジットカードです。一般カードとゴールドカードがあります。

弥生・freee・ソリマチの会計ソフトにデータ連携ができるため、業務効率化につながります。またゴールドカードには、空港ラウンジサービスなどの特典が付帯しています。

法人確認書類が不要で、個人カードのような感覚で利用しやすい点が魅力だと言えるでしょう。

| カード名 | CB CARD Biz ゴールド | JCB CARD Biz 一般 |

| 年会費 | 11,000円(税込)※初年度無料 | 1,375円(税込) 初年度無料 |

| ポイント還元率 | 毎月のご利用合計金額1,000円(税込)ごとに1ポイント(Oki Dokiポイント) | |

| 利用枠 | 50万~500万円 | 10万~500万円 |

| 審査状況が分かるまでの時間 | 即時判定(モバ即利用時:最短5分でカード番号発行) | |

| 国際ブランド | JCB | |

| 申込資格 | ・法人代表者または個人事業主(フリーランス・副業含む):20歳以上 ・パートナー会員:18歳以上 | ・法人代表者または個人事業主(フリーランス・副業含む):18歳以上 ・パートナー会員:18歳以上 |

出典:中小企業・個人事業主向けのプレミアム法人カード「JCBプラチナ法人カード」 | 法人カードのお申し込みなら

出典:中小企業・個人事業主向けのプレミアム法人カード「JCBプラチナ法人カード」 | 法人カードのお申し込みなら

JCBプラチナ法人カードは、中小企業・個人事業主向けのプレミアムカードです。

「従業員カードの付帯」や「ETCスルーカードNの複数枚発行」などビジネスに役立つサービスが充実しています。

さらに、JCBカードの利用明細データを弥生・freee・ソリマチなどの会計ソフトに取り込む外部接続サービスを通じて、経理業務の効率化を図れます。

そのほかにも、国内外の旅行をサポートする「プラチナ・コンシェルジュデスク」や、世界1,700ヵ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」など、プラチナカードならではの特典も魅力です。

| 年会費 | 33,000円(税込) |

| ポイント還元率 | 1,000円(税込)=1ポイント(Oki Dokiポイント) |

| 利用枠 | 150万円~ ※上限は公式サイトに明記なし/審査により決定 |

| 審査状況が分かるまでの時間 | インターネット申し込み後、審査結果を通知(モバイル即時入会サービスは未対応) |

| 国際ブランド | JCB |

| 申込資格 | 法人または個人事業主 利用者は18歳以上 |

出典:中小企業・個人事業主向けのスタンダードカード「JCB法人カード」 | 法人カードのお申し込みなら、JCBカード

出典:中小企業・個人事業主向けのスタンダードカード「JCB法人カード」 | 法人カードのお申し込みなら、JCBカード

JCB一般法人カードは、中小企業・個人事業主向けのスタンダードなカードです。一般カードとゴールドカードの2種類があり、用途に応じて選べます。

会計ソフトとのデータ連携が可能で、経費精算や会計処理を効率化できる点が魅力です。

さらに、経費利用に応じてOki Dokiポイントが自動で貯まります。 ゴールドカードにアップグレードすると、国内主要空港やハワイ・ホノルル空港のラウンジを無料で利用できる空港ラウンジサービスが付帯されます。

| 年会費 | 11,000円(税込) ※初年度会費無料オンライン入会のみ |

| ポイント還元率 | 1,000円(税込)=1ポイント(Oki Dokiポイント) |

| 利用枠 | 50万~500万円 |

| 審査状況が分かるまでの時間 | 不明 |

| 国際ブランド | JCB |

| 申込資格 | 法人または個人事業主 利用者は18歳以上 |

Pe-BANK VISAカードは、株式会社PE-BANKのプロエンジニア向けに提供されるクレジットカードです。

利用対象者はプロエンジニアと指定されているITフリーランス専用のクレジットカードで、PE-BANKの加入者が対象となります。収入証明等の書類は不要のため最短5日で発行されます。年会費は永年無料。PEサービスや提携サービスでの利用時には、通常の10倍のポイントが付与されます。

フリーランスのプロエンジニアにとって、非常におすすめのクレジットカードといえるでしょう。

| 年会費 | 永年無料 |

| ポイント還元率 | 通常利用:2倍 PEサービス利用:通常の10倍(例:レアジョブ、オライリー書籍、共済掛け金など) |

| 利用枠 | ショッピング枠:50万円 キャッシング枠:10万円(任意) |

| 審査状況が分かるまでの時間 | 最短5営業日で発行(原則、収入証明書類不要) |

| 国際ブランド | VISA |

| 申込資格 | 株式会社PE-BANKのプロエンジニアのみ利用可能 |

出典:楽天ビジネスカード

出典:楽天ビジネスカード

楽天ビジネスカードは、個人カードの楽天プレミアムカードに付随して発行できるクレジットカード(法人口座)です。

経費の支払を1枚のカードにまとめることで、振込コストや精算作業の負担を軽減できます。

さらに、楽天ビジネスカードを使って楽天市場でお買い物をすると、ポイント特典分が2倍になり、楽天経済圏での利用はメリットが大きいカードです。

| 年会費 | 2,200円(税込) ※楽天プレミアムカード(年会費11,000円)の付随カード |

| ポイント | 100円につき1ポイント ※楽天市場での利用時は最大5倍(SPU含む) |

| 利用枠 | 楽天プレミアムカードと合算で最高300万円 |

| 審査状況が分かるまでの時間 | 楽天プレミアムカード審査完了後に発行 |

| 国際ブランド | VISA |

| 申込資格 | 法人代表者(20歳以上・登記上で代表権がある方)または個人事業主 ※法人名義の預金口座および登記事項証明書が必要 |

freee VISAカードは登記簿謄本・決算書不要で、ビジネスを創業してすぐ申し込み可能なクレジットカードです。これからフリーランスになる人や、なったばかりの人に特におすすめします。クラシックとゴールドの2種類があります。

freee支払と連係することで決算書類作成処理を効率的に行えるほか、freee会計の優待、税理士・社労士への無料相談(1回)など業務関係の特典も充実、航空券チケットレス発券やじゃらん割引特典も付いています。freee VISAクラシックカードの詳細を下記にまとめました。

| 年会費 | 初年度:無料 2年目以降:条件により無料~1,375円(税込)※条件未達時 |

| ポイント還元率 | 1,000円につき1ポイント |

| 利用枠 | 50万円~150万円 |

| 審査状況が分かるまでの時間 | 申し込み後、審査・手続き完了でカード発行(簡易書留にて送付) |

| 国際ブランド | VISA |

| 申込資格 | 法人代表者または個人事業主(本人確認資料のみで申込可能) |

freeeセゾンプラチナビジネスカードは、創業間もない会社や個人事業主のビジネス拡大を支援し、経費削減・業務効率化に役立つクレジットカードです。

決算書や登記簿の提出が不要で、創業直後でも申し込み可能です。カード利用で貯まる永久不滅ポイントは経費削減にも活用でき、追加カードやETCカードの発行も可能なため、個人事業主やフリーランスにも適した一枚です。

| 年会費 | 22,000円(税込) ※2025年8月4日のお引き落とし分より年会費が33,000円(税込)に改定されます。 |

| ポイント還元率 | 1,000円につき1ポイント(永久不滅ポイント、海外利用時間は2倍) |

| 利用枠 | ショッピング枠:30万円~1,000万円 |

| 審査状況が分かるまでの時間 | 申し込み後、審査完了次第カード発行 |

| 国際ブランド | American Express(アメリカン・エキスプレス) |

| 申込資格 | 個人事業主または経営者(登記簿謄本・決算書は不要) |

出典:EX Gold for Biz S(エグゼクティブ ゴールド フォー ビズ エス)|ビジネスカードのオリコ

出典:EX Gold for Biz S(エグゼクティブ ゴールド フォー ビズ エス)|ビジネスカードのオリコ

EX Gold for Biz Sカードは、初年度年会費無料で利用できる個人事業主向けのゴールドビジネスカードです。オリコが発行しており、安心のサポート体制とビジネスシーンに役立つ多彩な特典が魅力です。

Mastercard、Visa、JCBの3ブランドから選択可能で、ブランドごとに「ビジネスアシスト」「ビジネスオファー」「優待特典」など、付帯サービスを活用できます。さらに、1,000円につき1スマイルが貯まり、EX Gold for Biz会員は常に20%の加算特典も受けられます。

| 年会費 | 初年度無料 2年目以降:3,300円(税込) |

| ポイント還元率 | カードショッピング1,000円につき1スマイル さらにEX Gold for Biz会員の場合は20%ずつ加算 |

| 利用枠 | ショッピング枠:10万円~300万円 キャッシング枠:10万円~100万円 |

| 審査について | 申し込み後、審査完了次第カード発行 |

| 国際ブランド | マスターカード /VISA / JCB |

| 申込資格 | 個人事業主のみ(事業所得を申告している方) |

EX Gold for Biz S(エグゼクティブ ゴールド フォー ビズ エス)|ビジネスカードのオリコ

出典:Airカード

出典:Airカード

Airカードは、経費管理を効率化しつつ、ポイントが貯まる法人や個人事業主向けのビジネスカードです。 業界No.1※のポイント還元率1.5%を誇り、光熱費や備品購入など、日常的な支払いをカードに切り替えるだけで、効率的にポイントを貯められます。

さらに貯まったポイントは、dポイントやPontaポイントに交換でき、じゃらんやホットペッパーグルメ、Amazon.co.jpなどのサービスで利用可能です。

領収書の管理や立替精算の手間が省けるほか、パソコンやスマホから支出状況をいつでも確認できる点も魅力です。新規入会特典として、初年度年会費相当分のリクルートポイントが付与されるため、実質無料で利用を始められます。

| 年会費 | 本会員:5,500円(税込) 追加会員:3,300円(税込) |

| ポイント還元率 | 1.5%(200円ごとに3ポイント) ※光熱費など一部ポイント付与対象外あり |

| 利用枠 | 10万円~500万円(入会時は最大100万円まで) |

| 審査状況が分かるまでの時間 | 申し込みから約3週間でカード発行 |

| 国際ブランド | JCB |

| 申込資格 | 法人または個人事業主(カード利用者は18歳以上) |

出典:ダイナースクラブ ビジネスカード | カードラインナップ(法人)

出典:ダイナースクラブ ビジネスカード | カードラインナップ(法人)

ダイナースクラブビジネスカードは、ビジネスオーナーや個人事業主、会社役員など、経営に携わる方のために設計されたビジネスプロフェッショナル向けのカードです。

入会対象は、法人・団体等の代表者、役員、または個人事業主で、18歳以上の役職員・従業員には追加カードの発行も可能です。利用可能枠に一律の制限はなく、利用状況や支払い実績に応じて個別に設定されます。

また、クラウド会計ソフト「freee」との連携や、ビジネス優待サービス「ビジネス・オファー」など、経費精算や会計管理、商談支援に役立つ特典が豊富に用意されています。

| 年会費 | 基本会員:27,500円(税込) 追加会員:無料(3,4枚は1枚あたり5,500円(税込)) |

| ポイント還元率 | 1,000円につき1ポイント(有効期限なし) |

| 利用枠 | 一律の制限なし(個別に設定) |

| 審査状況が分かるまでの時間 | 申し込み後、審査完了次第カード発行 |

| 国際ブランド | ダイナースクラブ |

| 申込資格 | 法人・団体等の代表者・役員または個人事業主(登記簿や決算書の提出は不要) |

ダイナースクラブ ビジネスカード|カードラインナップ(法人)|クレジットカードのダイナースクラブ

次に、おすすめの個人カードを10種類紹介します。フリーランスの方は、事業用は法人カード、プライベートな生活費などは個人カードと使い分けると、経費の計算や確定申告の際に便利です。個人用カードにもたくさん種類があるので、自分の使用用途やライフスタイルにぴったりなカードを見つけられるでしょう。

| クレジットカード | カードデザイン | おすすめのポイント |

| セゾンパール・アメリカン・エキスプレスカード |

| ナンバーレスカードで安心!最短5分で発行可能 |

| JCB CARD W |

| 年会費永年無料!いつでもポイント2倍でお得 |

| 楽天カード |

| Mastercard・Visa・JCBブランドはタッチ決済対応!楽天ポイントが効率よく貯まる |

| 楽天プレミアムカード |

| 最高300万円の利用限度額!楽天市場でのお買い物で最大3倍のポイント付与※ 時期により異なる |

| Orico Card THE POINT |

| 還元率が常に1.0%以上!入会後6ヵ月間は還元率が2.0%にアップでお得 |

| ACマスターカード |

| 年会費無料、最短即日発行が可能な柔軟性の高いカード |

| PayPayカード |

| 最大1.5%のPayPayポイントがもらえる!チャージ不要でPayPayでお買い物できる |

| dカード GOLD |

| ドコモ利用料金の1,000円(税抜)ごとに税抜金額の10%ポイント還元 |

| イオンカードセレクト |

| オートチャージで200円ごとに1WAONポイントプレゼント |

| エポスカード |

| カードラインナップが豊富!公共料金や税金の支払いでポイントが貯まる |

出典:【公式】セゾンパール・アメリカン・エキスプレス®・カード【年会費無料】

セゾンパール・アメリカン・エキスプレスカードは、初年度年会費無料、年1回の利用で次年度も無料になるクレジットカードです。

ナンバーレスデジタルカードと従来のプラスチックカードがあり、セゾン会員ならデジタルカードが素早く発行されるため、早く利用開始したい方におすすめのカードです。また、デジタルカードはスマホから利用でき、普段カードを持ちたく無い方にも便利です。さらにQUICPayを利用した場合には、永久不滅ポイントが通常の4倍の最大2%(1000円(税込)ごとに最大20円相当の4ポイント)という高還元率です。

| 年会費 | 初年度無料(1,100円/税込) 前年に1円以上のカードご利用で翌年度も無料 |

| ポイント還元率 | QUICPay利用で最大2%相当(ポイント4倍) 通常:1,000円(税込)=1ポイント 海外利用:2倍(2ポイント) |

| 利用枠 | 個別審査により決定 |

| 審査状況が分かるまでの時間 | 最短5分でデジタルカード発行(セゾンPortalアプリ上) |

| 国際ブランド | AMEX |

| 申込資格 | 18歳以上の連絡可能な方(高校生を除く) |

出典:高いポイント還元率、年会費無料のJCB カード W!|クレジットカードのお申し込みなら

出典:高いポイント還元率、年会費無料のJCB カード W!|クレジットカードのお申し込みなら

JCB カード Wは、年会費永年無料で、国内・海外問わず常時ポイント2倍の高還元率を誇るクレジットカードです。

18歳以上39歳以下の方のみ入会可能ですが、一度入会すれば40歳以降も年会費無料で継続利用可能です。

Oki Dokiポイントが常時2倍貯まり、Amazon.co.jpやスターバックスなどのパートナー店では最大21倍のポイントが付与されるため、ポイント重視の方におすすめです。

| 年会費 | 本会員・家族会員ともに永年無料 |

| ポイント還元率 | 通常:ポイント2倍(1,000円で2ポイント) パートナー店利用時間:最大21倍(要事前登録) |

| 利用枠 | 審査により個別に設定(上限明記なし) |

| 審査状況が分かるまでの時間 | 最短5分で審査完了・番号発行可能(ナンバーレスの場合) |

| 国際ブランド | JCB |

| 申込資格 | 18歳以上39歳以下で本人または配偶者に安定継続収入のある方、または学生(※一部申込不可の学校あり) |

楽天カードは年会費が永年無料で、楽天市場を利用することでポイントが貯まりやすいクレジットカードです。

貯まったポイントは、通常の買い物以外にクレジットカードの支払いにも充てられるなど、ポイントの使い道も非常に便利なカードになっています。

| 年会費 | 永年無料 |

| ポイント還元率 | 1%(100円につき1ポイント) ※楽天市場利用でSPU特典+1倍 |

| 利用枠 | 最高100万円 |

| 審査状況が分かるまでの時間 | 明記なし(審査~カード発送までに数日程) |

| 国際ブランド | VISA/ マスターカード / JCB / アメリカンエキスプレス |

| 申込資格 | 18歳以上(高校生を除く)で安定した収入のある方、または学生 |

出典:楽天プレミアムカード

出典:楽天プレミアムカード

楽天プレミアムカードは、楽天カードの上位カードにあたり年会費11,000円(税込)で、楽天市場でのポイント還元率が高まります。

国内外の空港ラウンジが利用可能で、プライオリティ・パス(年間5回まで無料)も付帯しています。楽天カードトラベルデスクや各種保険サービスを利用できることも魅力の1つです。

楽天市場での利用時に、通常のポイントに加え、楽天カード特典分としてさらに1倍のポイントが加算されます。

| 年会費 | 11,000円(税込み) |

| ポイント還元率 | 1%(100円につき1ポイント) 楽天市場で1倍、SPU特典でさらにポイント付与 |

| 利用枠 | 最高300万円 |

| 審査状況が分かるまでの時間 | 数日~1週間程度(審査完了後、カード発行・発送) |

| 国際ブランド | VISA / マスターカード / JCB / アメリカンエキスプレス |

| 申込資格 | 18歳以上(高校生を除く)で安定した収入のある方、または学生高校生(除く) |

出典:ポイント高還元率のクレジットカード Orico Card THE POINT(オリコカード ザ ポイント)

出典:ポイント高還元率のクレジットカード Orico Card THE POINT(オリコカード ザ ポイント)

Orico Card THE POINTは、年会費無料で高還元率のクレジットカードです。

入会後半年は、還元率が倍になる特典もあります。また、紛失・盗難補償とトラベルサービスが付帯されています。タッチカードやApple Payにも対応しています。

| 年会費 | 無料 |

| ポイント還元率 | 通常1.0%(100円につき1オリコポイント) 入会後6ヶ月月間は2.0%(100円につき2ポイント) |

| 利用枠 | 不明(公式サイトに明記なし) |

| 審査状況が分かるまでの時間 | 約1週間~1週間程度 |

| 国際ブランド | マスターカード / JCB |

| 申込資格 | 満18歳以上の方 |

ACマスターカードは、消費者金融のアコムが発行する年会費無料のクレジットカードです。

カードローンにショッピング機能が付帯したカードで、プラスチックカードのほかバーチャルカードも利用できます。最短即日カード発行が可能なため、すぐにクレジットカードが必要な方におすすめです。Apple Pay・Google Payにも対応しています。

| 年会費 | 無料 |

| ポイント還元率 | 毎月の利用額の0.25%が自動キャッシュバック |

| 利用枠 | 10万円~300万円(審査により決定) ※クレジット+ローンの合計上限は800万円 |

| 審査状況が分かるまでの時間 | 最短即日(自動契約機「むじんくん」での手続きの場合)※一部対象外のコーナーあり |

| 国際ブランド | マスターカード |

| 申込資格 | 不明 |

PayPayカード(旧:Yahoo! JAPANカード)は、Yahoo! JAPAN IDとの連携でポイントが貯まるクレジットカードです。「PayPayカード」と「PayPayカードゴールド」がPayPayカード株式会社により提供されています。

通常のカード利用に加え、Yahoo!ショッピングの利用でポイントが加算されます。Yahooサービスをよく利用する方にはおすすめのカードです。電子マネーサービスPayPayなどの利用でポイントが溜まります。

ただし、旧Yahoo! JAPANカード会員やPayPayあと払い会員の方は申し込みができないなどの決まりもあるため、申し込む前に確認しておきましょう。

| 年会費 | 永年無料 |

| ポイント還元率 | 通常1.0%(200円(税込)ごとに1%のPayPayポイント付与)、PayPayアプリに登録し、PayPayステップの条件達成で最大1.5% |

| 利用枠 | 審査により決定 |

| 審査状況が分かるまでの時間 | 申し込みから審査完了まで最短5分、カードお届けまで約1週間 |

| 国際ブランド | VISA / マスターカード / JCB |

| 申込資格 | 日本国内在住の満18歳以上(高校生を除く)で、本人または配偶者に安定した継続収入があり、本人認証が可能な携帯電話をお持ちの方 |

出典:dカード GOLD

dカード GOLDは、ドコモユーザーにおすすめのクレジットカードです。ポイントはドコモのdポイントとして付与されます。また、ドコモの電子マネーd払いとの連携でポイント還元率がアップします。

毎月の携帯代の支払いやドコモ光の利用料金に対して、高還元率でポイントが付与されるほか、国内とハワイの主要空港ラウンジが無料で利用できる特典も付いています。

| 年会費 | 11,000円(税込) |

| ポイント還元率 | 通常:100円(税込)につき1ポイント(1%) ドコモの通信料金:1,000円(税抜)ごとに10%ポイント還元(対象プラン限定) ドコモでんき Green:100円(税抜)ごとに地域ごとの還元率でdポイント付与(対象プラン契約時) |

| 利用枠 | 不明(公式サイトに具体的な上限記載なし。審査により決定) |

| 審査状況が分かるまでの時間 | 明確な所要時間の記載なし。ただし「最短5分で審査完了」との表記あり(条件あり) |

| 国際ブランド | VISA / マスターカード |

| 申込資格 | 満18歳以上(高校生を除く)で、安定した継続収入があること ※卒業予定の高校生は3月31日までは申込不可 |

出典:イオンカードセレクト

イオンカードセレクトは、クレジットカード、イオン銀行キャッシュカードや電子マネーWAONが1枚に統合されたカードです。

電子マネーのオートチャージ機能や、イオングループ利用での特典が豊富に用意されています。イオン系列をよく使う方におすすめのカードです。

| 年会費 | 無料 |

| ポイント還元率 | イオングループ対象店舗:200円(税込)ごとに2WAONポイント その他の店舗:200円(税込)ごとに1WAONポイント |

| 利用枠 | 審査により決定 |

| 審査状況が分かるまでの時間 | 最短30分(オンライン申し込み後、店頭受取の場合) 通常の郵送受取では1~2週間程度 |

| 国際ブランド | VISA / マスターカード / JCB |

| 申込資格 | 満18歳以上(高校生は卒業年度の1月1日以降登録可能) 運転免許証、個人番号カード、またはパスポートを持っている方クレジット 利用代金はイオン銀行口座から引き落とされることが条件 |

出典:エポスカード

出典:エポスカード

エポスカードは、自分らしい1枚を作ることができるクレジットカードです。

種類は豊富にありますが、エポスカードVisaとエポスTOGETHERカードは年会費が永年無料です。通常のカード利用とあわせ、ネットショップではさらにポイントがプラスされます。提携店舗の優待や、海外旅行損害保険も付帯されているお得なカードです。

その他にも、エポスゴールドカードやエポスプラチナカードもあり、利用者自身の状況に合わせて適したカードを選ぶことができます。

| 年会費 | 永年無料(エポスカード Visa) エポスゴールドカード:5,000円(税込)※※年間50万円以上の利用で翌年以降永年無料、またはインビテーション経由での申し込みで初年度から永年無料 エポスプラチナカード:30,000円(税込)※条件達成で翌年以降20,000円(税込) |

| ポイント還元率 | 通常還元率:200円(税込)ごとに1ポイント(0.5%) ※エポスゴールドカードでは、特定の店舗を「選べるポイントアップショップ」に登録することで、200円(税込)ごとに最大3ポイント(1.5%)の還元率となります |

| 利用枠 | 審査により決定 |

| 審査状況が分かるまでの時間 | 最短即日発行(エポスカード Visa) ※オンライン申し込み後、マルイ店頭での受け取りが可能 |

| 国際ブランド | VISA |

| 申込資格 | 満18歳以上(高校生を除く) 日本国内に居住している方が対象 |

クレジットカードは利用者の信用に基づき一時的にカード会社が金銭の負担をしてくれるサービスです。後に利用者はカード会社に同額か利息を加えた額を払うのですが、一時的にカード会社が金銭を負担していることは間違いありません。

クレジットカードは利用者の信用に基づき一時的にカード会社が金銭の負担をしてくれるサービスです。後に利用者はカード会社に同額か利息を加えた額を払うのですが、一時的にカード会社が金銭を負担していることは間違いありません。企業が個人への金銭の貸付を行うことに近く、カード会社は信頼できる利用者にしかカードを発行しません。このため、カードの発行時に利用者に対し審査を行います。

この審査で確認されるのは、カードの利用に対して決まった期日に金銭を支払うことができることです。企業に所属している人の場合には、一定の給与が見込める分は信用されます。一方、フリーランスは収入が安定していることを証明することが難しいため、簡単に審査は通過できません。

フリーランスがクレジットカードの審査を通過するためには、いくつか気を付けておきたいポイントがあります。

なお、審査基準は事業者により異なるためご注意ください。

クレジットカードごとに申し込み要件が定められています。収入が安定していても申し込み要件に該当していないと、審査に通過できません。

まず、自分が申し込み要件に該当しているか確認しましょう。申し込み要件はクレジットカードの申し込みページなどから確認します。

カード利用額によって収入を証明する書類が必要です。一般的にフリーランスの方は、3年以上の実績があり、収入が横ばいか増加傾向にあれば、クレジットカードを作れる可能性が高いと言われています。

給与明細が発行されないフリーランスの場合は、収入を証明する書類として、源泉徴収書、課税証明書、確定申告書などの書類を用意します。

ただし、フリーランスになりたての人にはこのような書類がないため、審査は比較的通りにくくなります。これが、フリーランスはクレジットカードの審査を通りづらいといわれる由縁の一つです。

信用情報に傷がないことも大切です。

クレジットカードやローンを契約すると、取引に関する情報(信用情報)が記録され、信用情報機関で管理されます。クレジットカードの申し込みがあった場合、申込者の信用情報の照会が行われるのが一般的です。

信用情報の「傷」とは、支払い遅延や延滞といった情報が登録されていることです。傷があると新しくクレジットカードを発行することが難しくなります。過去に遅延や延滞がなかったか発行前に確認しておきましょう。

クレジットカードには、商品やサービスの購入に利用できるショッピング枠とお金の借り入れに使えるキャッシング枠があります。

フリーランスの人がクレジットカードの審査を通過するためには、キャッシング枠の金額を抑えることも重要です。

キャッシング枠があると資金繰りに使うことができるというメリットはありますが、支払い遅延や延滞のリスクが増えるため、審査通過が難しくなります。

キャッシング枠をゼロにするか、金額を抑えて申し込むようにしましょう。

社会的信用を高めることができれば、クレジットカードの審査に通過しやすくなると言われています。フリーランスの人が社会的信用を高めるためには、開業届を提出することが有効です。

フリーランスには登記制度がなく、開業届の提出義務もありません。そのため、提出していないという人も多いでしょう。しかし、開業届を提出するという公的な手続きを踏むことで、社会的信用を高めることができます。

クレジットカードの審査を受ける場合には、事前に開業届の提出を検討しましょう。

屋号を持っていると公的な申請をしていることを証明でき、社会的信用が増し、クレジットカードの審査が通過しやすくなります。

屋号とは、「○○商店」「○○屋」など企業で言うところの会社名にあたるものです。開業届を提出する時に屋号を記載しておくことで、屋号の申請は完了します。開業届に記載しておきましょう。

固定電話番号があることもポイントです。

携帯電話だけだと、「事業の実体がないのでは」「違法な事業をしているのではないか」という不安を抱かせてしまいます。固定電話があることで特定の場所でしっかりと事業を営んでいることを証明でき、社会的信用を高めることができるでしょう。

またビジネス用のクレジットカードの中には固定電話の記載が必須の場合もあります。固定電話を持っていない場合は、IP電話でも良いので電話番号を持っておくようにしましょう。

ビジネス用のクレジットカードを申し込む場合、勤務先記入を求められます。

フリーランスの人は勤務先の欄に、開業届を提出する際に登録した屋号を記入するのが一般的です。屋号を持っていない場合は、勤務先欄に自分の名前を記入しましょう。

勤務先の住所は、自宅を事務所にしている場合は自宅住所を、別に事務所を構えている場合はその住所を記入します。

前述したようにフリーランスがビジネス用のクレジットカードの審査を通過するためには、実績を3年以上積んだり、開業届を提出したりする必要があります。

開業してすぐにはビジネス用のクレジットカードを作ることは難しいため、独立前に個人用のクレジットカードを作っておくのがおすすめです。

ビジネス用のクレジットカードができるまでの間、個人用のクレジットカードを使って決済するといいでしょう。

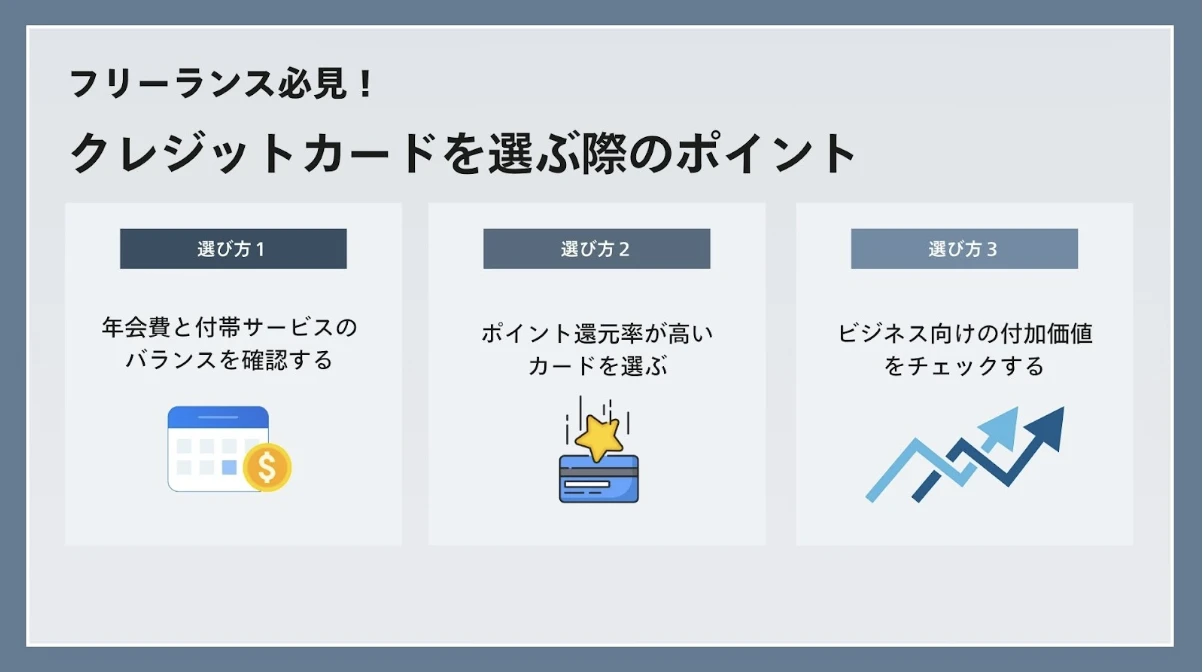

フリーランスがクレジットカードを選ぶ際には、以下のポイントを考慮し、自分の働き方や利用シーンに適したカードを選択しましょう。

フリーランスがクレジットカードを選ぶ際には、以下のポイントを考慮し、自分の働き方や利用シーンに適したカードを選択しましょう。

クレジットカードの年会費は、0円〜10万円を超えるものまで幅広いため、選ぶ際の重要な基準となります。

「年会費が安い=良いカード」というわけではなく、年会費が高くなるほど、手厚いサポートが受けられたり、付帯サービスが充実していたりするため自分に必要であるか見極めることが大切です。

たとえば、出張の頻度が高い場合は、旅行保険や空港ラウンジの利用サービスが付帯したカードがおすすめです。年会費に見合ったサービスを受けられるか、自分のライフスタイルや利用目的、頻度と照らし合わせて選択しましょう。

フリーランスは事業用の経費が多くなりやすいため、ポイント還元率の高いカードを選ぶことでお得度がアップします。

法人カードのポイント還元率の目安は、0.5〜1%が一般的です。たとえば、ポイント還元率が1%の法人カードの場合、10,000円の商品を購入したら100ポイント付与されます。

また、還元率に加えて自分がよく利用する店舗やサービスが対象であるかも重要です。オンラインストアやサブスクリプションサービスをよく利用する場合、それらの支払いで特典が受けられるカードを選ぶとさらにお得です。事業運営を効率化しながらコスト削減を実現できるでしょう。

フリーランスがクレジットカードを選ぶ際には、法人カード特有の付帯機能やサービスにも注目しましょう。

なかには、会計ソフトとの連携が簡単に行えたり、出張やイベントが急遽キャンセルになった場合に、その費用をカバーできる特典を受けられたりするカードもあります。一部の法人カードでは、法務や税務に関する相談が無料または優待価格で受けられるサービスが付いているものもあります。

また、利用限度額が高く設定されているカードは、予期せぬ大きな出費にも対応できます。事業用とプライベートの支払いを明確にわけられるうえ、仕事にも役立つクレジットカードを選ぶと良いでしょう。

クレジットカードの申込の記入欄には、「勤務先」という欄が設けられているため、どのように記載したらいいのか迷ってしまう人も多いでしょう。

フリーランスの働き方には、さまざまな形態があるため、記載方法がそれぞれ異なります。下の表に4つのパターンをまとめたのでぜひチェックしてみてくださいね。

| フリーランスの働き方 | 「勤務先」の住所 |

| 自宅で働いている場合 | 自宅の住所 |

| 自宅以外に事務所がある場合 | 事務所の住所 |

| バーチャルオフィスを契約している場合 | バーチャルオフィスに指定されている住所 |

| 契約先の会社に出向している場合 | 契約先の住所 |

契約先の会社に出向している場合は、在籍確認の電話がかかってくる可能性があるため、事前に把握しておきましょう。

カード会社によっては、在籍確認の電話を勤務先に行わずに審査を進めてくれるケースもあるので、勤務先への電話を避けたい人は「在籍確認の電話連絡なしのカード会社」を選択しましょう。

ここからは、フリーランスとクレジットカードに関するよくある質問に対して、Q&A形式で回答します。気になる項目があればぜひチェックをして疑問や不安を払拭しましょう。

フリーランスがクレジットカードを持つメリットは、経費管理が効率化されることと、資金繰りがスムーズになることが挙げられます。また事業に活かせる付帯サービスを受けられる点も魅力の1つ。

それに対し、デメリットとして「審査の難易度が高い」ことと「支払いの遅延」「余分な支出が増える」といったリスクが挙げられます。

クレジットカードの上限は、返済能力の有無やカード会社の判断によって大きく異なります。また個人用カードの上限は100万円前後ですが、法人カードなら500万円まで利用限度額が設けられている場合があります。利用可能額の枠を大きくしたい方は、法人カードを利用した方が良いでしょう。

40代~60代向けミドル・シニアフリーランスエンジニアの案件サイト『SEES』

40代~60代でエンジニアとして活躍したいと考えている方におすすめなのが、株式会社Miraieが運営する、ミドル・シニアエンジニア向けの案件サイト『SEES』(https://miraie-group.jp/sees/)です。

SEESとは-Senior Engineer Entrustment Service-の略称で、40代~60代エンジニア向けの案件紹介サービス。

エンジニア業界は、40代以上の転職はなかなか厳しい市場だと言われています。

転職ではなくフリーランスとして案件を獲得することを視野にいれてみてもいいかもしれません。

SEESの場合、掲載している案件は主に年齢不問ですので、年齢制限に関係なく、純粋にスキルや希望条件での案件を探すことが可能です。

会社員よりも個人事業主としてプロジェクトを請け負う形であれば、働き方としても選べる立場にありますよね。

給与の支払いサイトは30日で統一されています。

また、取引社数が5,000社以上と多く、新しい案件が集まりやすくなっています。

さらに、SEESに登録をすると最新・未公開案件を獲得することができます。

独立してフリーランスになっても仕事が途切れる心配はありません!

『SEES』(https://miraie-group.jp/sees)を利用して新しい働き方を手に入れてみては…!?

皆さまから選ばれてミドル・シニアエンジニア向け検索サイト三冠達成しております!

株式会社Miraieが運営する『SEES(https://miraie-group.jp/sees)』は、 「シニアエンジニア向け検索10サイトを対象にしたサイト比較イメージ調査」のなかで、

上記3項目においてNo.1を獲得ししております。

株式会社Miraie

2007年設立のシステム開発会社。首都圏を中心にWeb・IT関連事業、コンサルティングサービス、人材派遣サービスなどを展開。 SES事業や受託開発などを中心にノウハウを蓄積しながら、関連事業へとビジネスの裾野を広げています。

監修者インフォメーション

目次を開く