40代からのフリーランスエンジニア向け・案件検索サイト【SEES】

40代からのフリーランスエンジニア向け・案件検索サイト【SEES】

開業届はさかのぼって提出できます。開業日が古い日付であっても受け付けてくれるので、開業日から2ヶ月、1年、5年、10年と長い期間が経っていても提出可能です。しかし、延滞税や無申告加算税が課される可能性があるので、開業届をさかのぼって提出する場合は、注意点をしっかり押さえておきましょう。

<業界実績19年>

ミドル・シニアフリーランス専門

エージェントSEES

40~60代以上のシニアエンジニア案件探しは、私たちにお任せください!

ご登録者様限定で、Webに公開していない非公開案件をご提案いたします。

目次

開業届は、原則開業日から1ヶ月以内に税務署へ提出する必要があります。しかし、「開業届を出し忘れた」「すでに10年経っているけどこれから開業届を出してもいいの?」「青色申告はさかのぼって提出できる?」といった疑問を持っている方もいるのではないでしょうか。

結論からいうと、開業届はさかのぼって提出できます。しかし、出し忘れた期間が2ヶ月なのか、5年なのかといった期間によって注意すべきポイントが変わってくるので、開業届を出し忘れた際の対処法を期間別に解説します。

また、「開業届をさかのぼって提出するメリットとデメリット」「出し忘れた場合は出さない方がいいのか」「開業前に提出できるのか」「嘘の開業日を記載するとバレるのか」といった気になる部分を網羅的にまとめました。これから開業届を提出すべきか迷っている方はぜひチェックしてみてください。

繰り返しになりますが、開業届はさかのぼって提出できるので、出し忘れた人もこれから税務署へ提出することが可能です。

たとえば、開業届を出さないままフリーランスとして何年も事業を続けていた方が、あるときから「青色申告をしたい」と考えるケースもあるでしょう。

青色申告は、開業届を提出していなければ利用できないため、これから開業届を提出する必要があります。こうした場合、期限を過ぎてしまった過去の開業届をさかのぼって提出する形になりますが、申告通り開業日に開業したことになります。

青色申告承認申請書の場合、提出期限を過ぎてしまうと、その年度の青色申告は適用されません。さかのぼって青色申告の適用を受けることはできないので注意が必要です。

なお、次年度以降に再度青色申告の申請を行うことは可能です。

青色申告は、最大65万円の特別控除が受けられたり、赤字を3年間繰り越しできたり、家族への給料を経費扱いにすることが可能になるなど、節税対策につながるので迅速に申請を行い、メリットを最大限に活用しましょう。

開業届は、所得税法 第229条によって、事業を開始した日から1ヶ月以内の提出が定められています。原則、税務署の開庁時間は、月曜日から金曜日(祝日等を除く)となっているため、提出期限が土日祝日の場合は翌平日までとなります。

所得税法第229条

居住者または非居住者は、国内において新たに不動産所得、事業所得または山林所得を生ずべき事業を開始し、または当該事業にかかる事務所、事業所その他これらに準ずるものを設け、若しくはこれらを移転し若しくは廃止した場合には財務省令で定めるところにより、その旨その他必要な事項を記載した届出書を、その事実があった日から一月以内に、税務署長に提出しなければならない。

ただし、提出期限を過ぎてしまっても、とくに罰則やペナルティを課せられることはありません。開業日は、比較的自由に決められるので、開業届を提出するタイミングにあわせて設定することも可能です。

開業届は、原則事業を開始した日から1ヶ月以内に税務署へ提出することが義務付けられています。しかし、開業当初は多忙になりやすく、つい開業届を出し忘れてしまう方もいるでしょう。

ここでは、開業届を出し忘れたときの対処法を2ヶ月・1年〜3年・5年〜10年といった期間別に解説します。

開業届の提出期限は、開業日から1ヶ月以内となっていますが、すでに過ぎてしまったケースもあるでしょう。

開業届を出し忘れて2ヶ月経過してしまった場合は、すぐに作成し、税務署へ提出しましょう。とくにペナルティや罰則を課されることもないので、安心して提出できます。

ただし、青色申告承認申請書を同時に提出する場合、2ヶ月以上期間が空くと、初年度に青色申告を行えないので注意が必要です。

開業届を出し忘れている人には、2つのパターンがあります。1つ目は、開業届だけを出し忘れているものの、確定申告は行っている場合。2つ目は、開業届とともに確定申告も忘れているパターンです。前者の場合は、速やかに開業届を作成して提出しましょう。

後者の場合、開業届を提出する際に、確定申告書も作成しなければなりません。延滞税や無申告加算税などが課されることもあるので、注意が必要です。

開業届を5年〜10年出し忘れている場合でも、これから税務署に提出することができます。

しかし、確定申告をしていない場合、開業届の提出とともに5年〜10年分の確定申告書を作成して届け出る必要があります。

10年分となると延滞税の金額が大きく、さらに無申告加算税が課されることも考えられます。(納める税額による)また、10年前の売上などの資料をすべて揃えることも難しいかもしれません。

こうした背景より、開業届を5年以上出し忘れている場合は、税理士などの専門家に相談をした方が良いでしょう。

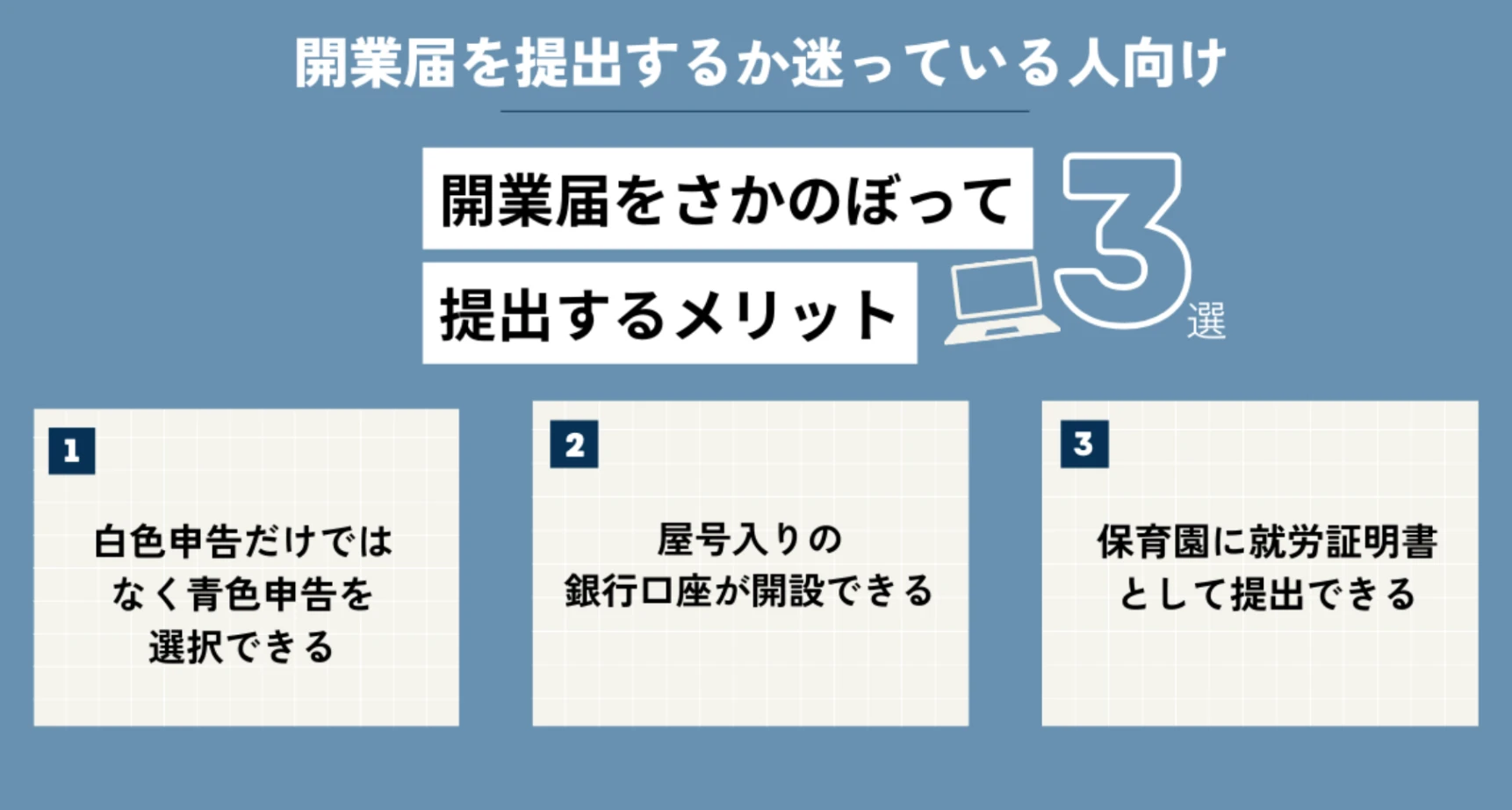

開業届をさかのぼって提出すると、個人で事業を営む人にとって嬉しいメリットが2点あります。ここでは、開業届をさかのぼって提出するメリットについて3つ解説していきます。

開業届をさかのぼって提出すると、青色申告で所得税を申告できるようになります。開業届を提出していない場合は、選択肢が白色申告のみとなるのです。

青色申告にするメリットとしては下記のつが挙げられます。

ただし、青色申告申請を希望する場合、提出期限が設けられているので遅れないように注意しましょう。

| 1月1日~1月15日に開業した場合 | 3月15日 |

| 1月16日以降に開業した場合 | 開業から2ヶ月以内 |

なお、上記の提出期限を過ぎてしまった場合は、初年度に青色申告を行うことができません。初年度については白色申告で確定申告を行い、翌年から青色申告ができるようになります。

出典:No.2090 新たに事業を始めたときの届出など|国税庁,A1-8 所得税の青色申告承認申請手続|国税庁

開業届を提出すると、屋号(個人事業主が事業を行う際に使用する名称)を持つことができます。

個人事業主やフリーランスが事業用の銀行口座を開設する際には、個人名義になります。しかし、銀行によっては「屋号+個人名」で口座開設ができるケースもあり、この場合には開業届の控えの提出が求められることがあるのです。

「屋号+個人名」の銀行口座であれば、取引先や顧客から良い印象を持ってもらえる可能性があります。とくに、ネットショップやオンラインレッスンといった消費者を対象とする事業を営む場合、個人名義の口座で取引をすると不安を抱くかもしれません。

店舗名が入った屋号付きの銀行口座であれば、顧客が安心してお支払いできるでしょう。

開業届を提出していない場合、個人で事業を営んでいることの証明が難しくなります。開業届を提出し、開業届の控えが手元にあれば、開業したことを証明しやすくなるでしょう。

保育園に入園の申込をする際には、保護者が働いていることを証明する書類が必要になります。会社勤めの場合は、企業に作成してもらった就労証明書を提出しますが、個人事業主は自分で就労証明書を作成しなければなりません。

自治体によっては、自身で作成した就労証明書に加え、開業届の提出を求めるケースもあります。その際に開業届の控えを用意する必要があるので、あらかじめ開業届の提出を済ませておいた方がスムーズです。

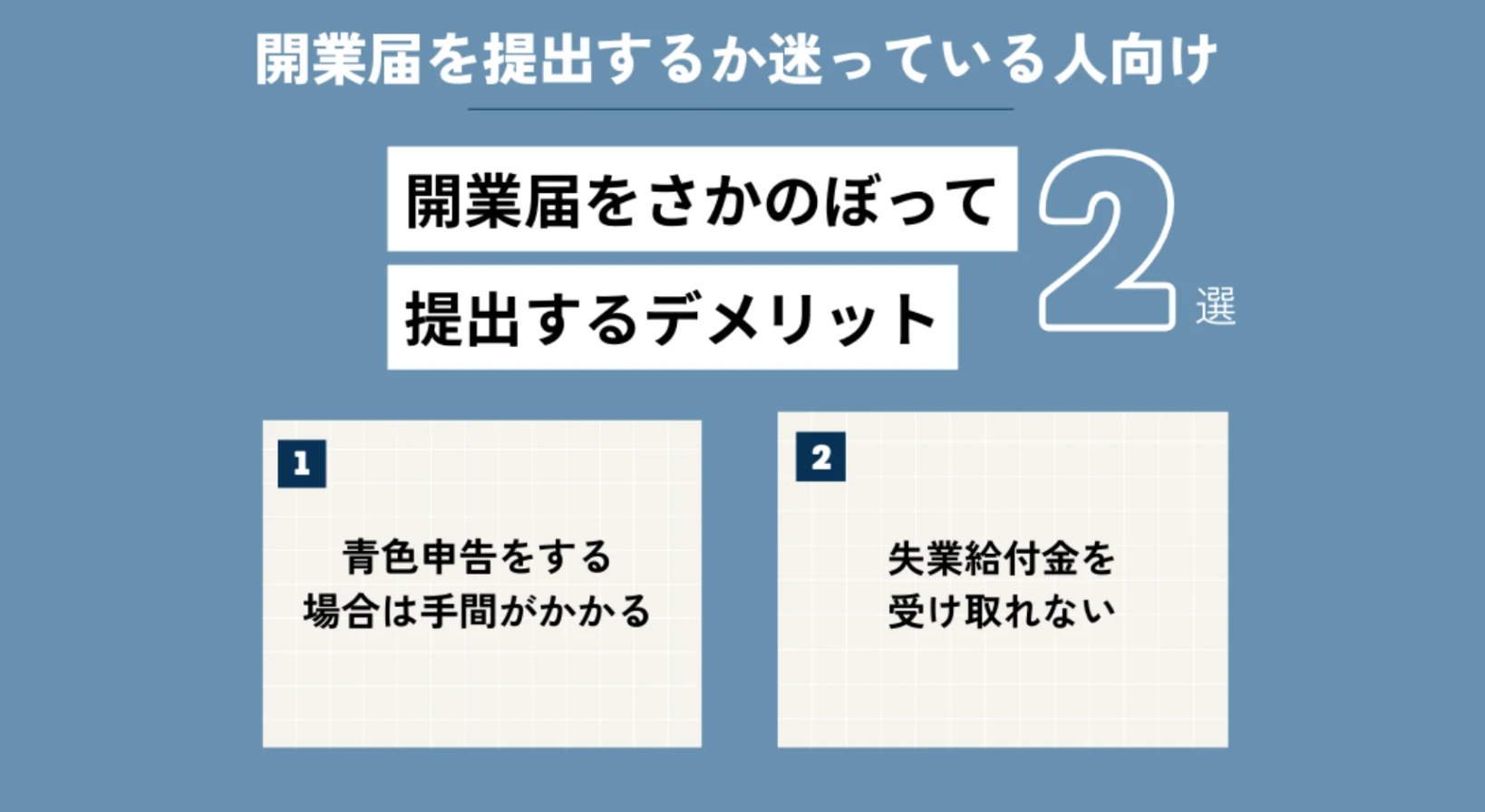

開業届をさかのぼって提出すると、さまざまな恩恵を受けられる反面、いくつか注意すべきデメリットもあります。ここでは、開業届をさかのぼって提出することによるデメリットについて解説します。

開業届を提出すると、青色申告による所得税の申告が行えます。青色申告は節税対策につながるなどのメリットが多数ありますが、下記の観点で手間がかかります。

こうした背景から、青色申告ではなく、あえて白色申告を選択する人もいます。

開業届を提出すると、失業給付の対象外になる可能性があります。開業直後に事業所得がない場合であっても、失業状態ではないとみなされるからです。

ただし、令和4年7月1日から離職後に事業を開始等した方を対象として、雇用保険受給期間の特例を申請できるようになりました。また、個人事業主は「再就職手当」を受け取れる可能性もあります。

開業届を提出する前に、こうした給付金の可否も踏まえたうえで提出の時期を再考すると良いでしょう。

関連記事:雇用保険受給期間の特例を申請できます

開業届を提出して個人事業主になると、加入している保険によっては、配偶者の扶養から外れる可能性があります。

扶養から外れた場合、国民年金保険料や国民健康保険料を納めなければなりません。健康保険によっては、個人事業主としての所得額に応じて変わるケースもあるので、事前に確認しておきましょう。

▼あわせて読みたい関連記事

個人事業主の開業日は、事業をはじめた日になります。開業日に関しては、明確なルールなどがないので、自由に決めることができます。

店舗の場合、オープン日や宣伝活動を開始した日などを開業日とする方が多いです。

ただし、許認可が必要な業種や、資格の登録が必須である士業などは、許認可日や登録日以前の営業が禁止されているため、許認可日や登録日以降が開業日となります。

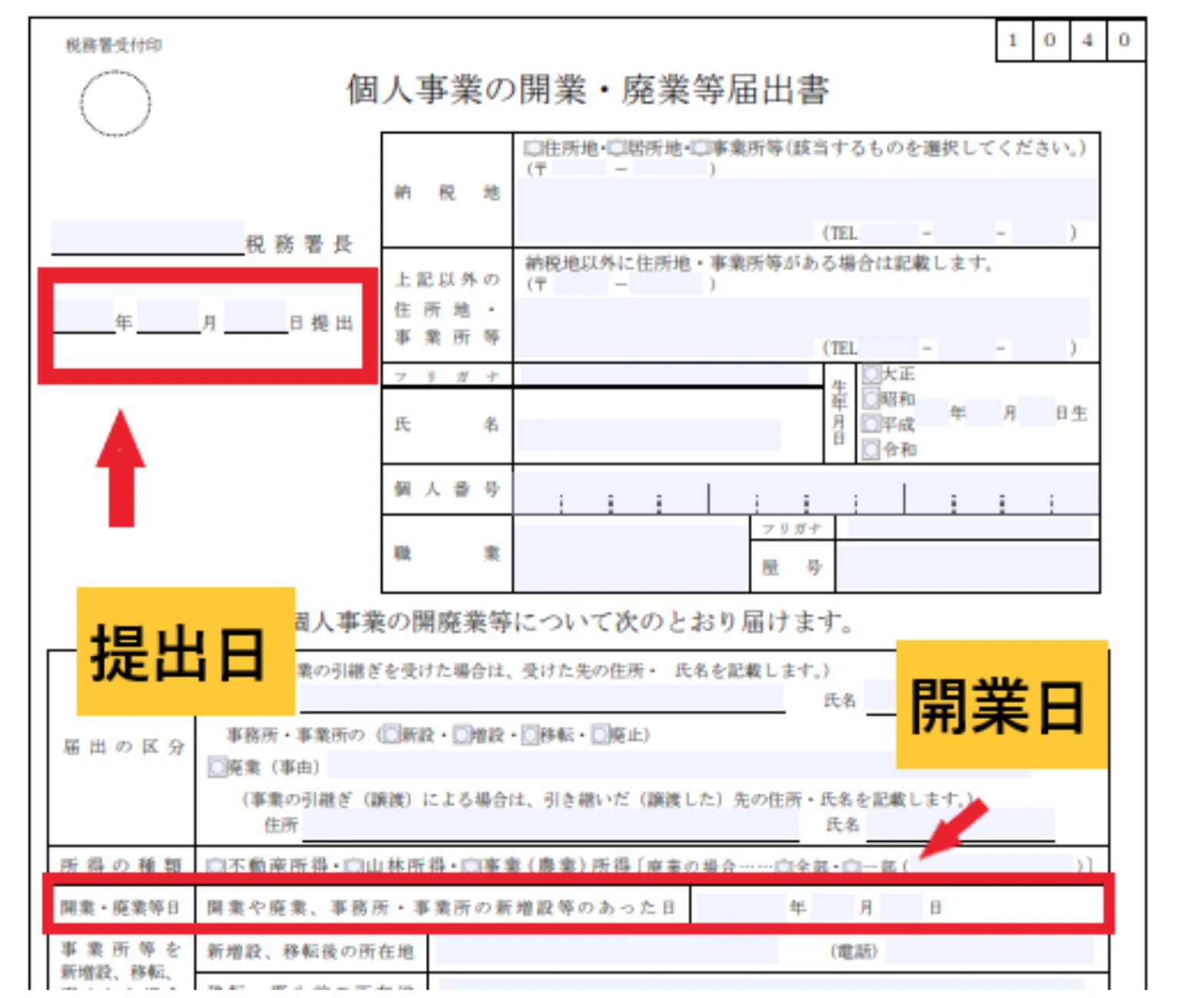

なお、開業日は、個人事業の開業・廃業等届出書の「開業・廃業等日 (開 業 や 廃 業 、 事 務 所 ・ 事 業 所 の 新 増 設 等 の あ っ た 日)」という欄に記載してください。

上の画像の通り、開業届には提出日を記載する欄もあります。こちらは、開業日や作成した日ではなく、「税務署へ開業届を提出する日」を記載すると良いでしょう。

開業届は、提出期限が過ぎても受け付けてくれるので、提出した方が良いでしょう。

提出期限が過ぎていても、ペナルティや罰則が課されることもないので、損をすることはありません。開業届を提出することによるメリットも多数あるので、これからも個人で事業を営む方は速やかに提出することを推奨します。

ただし、確定申告をしていない場合は、所得税に応じて延滞税や無申告加算税が課されることも考えられます。

その場合、用意すべき書類も多くなるので、税理士などの専門家に相談してから対応を進めましょう。

開業届の開業日は、偽りの日付ではなく、正式なものを記載しましょう。

嘘の開業日を記載する行為は、税務署に対して無申告期間を隠すためだと疑われる可能性があります。開業日を忘れてしまった場合は、大まかな日付でも構いませんが、初報酬が発生した日よりも後の日付を記載しない方が良いでしょう。

不安な場合は、税務署に相談のうえ、日付を記載することを推奨します。

開業届に記載する開業日については、厳密に定められていません。そのため、過去の日付を開業日として記載することもできます。

しかし、開業届は「開業したことを報告する届出」であるため、開業日前に提出することは原則不可となっています。

開業日以降に発生したチラシ印刷代や備品購入費用などに関しては、必要経費として計上できます。

一方、回病日以前にかかった費用については、「広告宣伝費」や「消耗品費」などではなく、「開業費」となります。開業費は、経費ではなく「繰延資産」という資産にあたり、原則5年かけて経費として償却することが可能です。

「開業届をさかのぼって提出したい」と考えた際に、どこまで遡って良いのか、青色申告はどうなるのか、インボイスは発行できるのかといったさまざまな疑問や不安が浮かぶでしょう。

ここでは、こうした疑問や不安を払拭するために、よくある質問に対してQ&A形式で回答していきます。気になる項目があればぜひチェックしてみてください。

開業届はどこまで遡って提出できますか?

開業届は、開業日が10年前であっても遡って提出できます。開業日に古い日付を記載して提出しても、受け付けてもらえます。

ただし、確定申告を行っていない場合は、開業届を提出した日からの所得税を納める必要が出てくるため、税理士などの専門家に相談したうえで手続きを進めた方が良いでしょう。

開業届を1年出し忘れたら青色申告はどうすればいいですか?

開業届を1年出し忘れた場合、その年は青色申告での申請が行えません。青色申告は、原則開業日から2ヶ月以内に提出しなければならないので、翌年から行えるように速やかに手続きを進めましょう。

青色申告は、さかのぼって提出することができません。青色申告承認申請書の提出期限を過ぎてしまった場合、その年度は青色申告が適用されないので注意しましょう。

なお、提出期限を過ぎた場合でも、次年度以降に再度青色申告の申請を行うことができるので、計画的に対応を進めましょう。

開業届を出していなくてもインボイスを発行できますか?

インボイス制度の登録において、開業届の提出は必須ではありません。開業届を出していなくても適格請求書(インボイス)を発行できます。

しかし、適格請求書(インボイス)の発行にあたって、適格請求書発行事業者の登録申請書を税務署に提出する必要があります。提出時点では、開業届を出しておいた方が良いでしょう。

開業届は、開業したことを報告する届出であるため、開業前に出すことは原則できません。開業してから1ヶ月以内に提出するように心がけましょう。

縁起の良い日に開業をして、事業の成長を願う方も多いです。必ずしも「縁起の良い日に開業しなければならない」というわけではありませんが、気になる方は意識して開業日を決断しましょう。

縁起を意識して開業日を決める方法として、一粒万倍日、天赦日、寅の日、六曜(大安、友引、先勝など)を参考にすると良いとされています。

開業届に記載した開業日は、あとから修正することもできます。修正する方法として、「一度取り下げて、また改めて提出する方法」と「取り下げずに2度開業届を提出する方法」の2つが挙げられます。

税務署によって異なりますが、開業届を提出した1ヶ月以内であれば、取り下げできるケースもあるようです。また、開業届は同じ内容のものを何度提出しても良いので、開業日を変更して再度、提出することもできます。

ただし、税務署によっては繰り返し同じ開業届を提出することに対して、違和感を覚え、却下される可能性もあります。いずれにしても税務署によって対応が異なるので一度相談してみてください。

開業届は、所得税法 第229条により開業日から1ヶ月以内の提出が義務付けられていますが、出し忘れてしまった場合、後から提出しても構いません。とくに罰則やペナルティが課せられることはないので、安心して提出できます。

しかし、1年・5年・10年というように開業届を出していない期間が長く、さらに確定申告を行っていない場合は、数年分の確定申告書の作成を求められたり、延滞税、無申告加算税などを課されたりすることも考えられるので、税理士などの専門家に相談することをおすすめします。

40代~60代向けミドル・シニアフリーランスエンジニアの案件サイト『SEES』

40代~60代でエンジニアとして活躍したいと考えている方におすすめなのが、株式会社Miraieが運営する、ミドル・シニアエンジニア向けの案件サイト『SEES』(https://miraie-group.jp/sees/)です。

SEESとは-Senior Engineer Entrustment Service-の略称で、40代~60代エンジニア向けの案件紹介サービス。

エンジニア業界は、40代以上の転職はなかなか厳しい市場だと言われています。

転職ではなくフリーランスとして案件を獲得することを視野にいれてみてもいいかもしれません。

SEESの場合、掲載している案件は主に年齢不問ですので、年齢制限に関係なく、純粋にスキルや希望条件での案件を探すことが可能です。

会社員よりも個人事業主としてプロジェクトを請け負う形であれば、働き方としても選べる立場にありますよね。

給与の支払いサイトは30日で統一されています。

また、取引社数が5,000社以上と多く、新しい案件が集まりやすくなっています。

さらに、SEESに登録をすると最新・未公開案件を獲得することができます。

独立してフリーランスになっても仕事が途切れる心配はありません!

『SEES』(https://miraie-group.jp/sees)を利用して新しい働き方を手に入れてみては…!?

皆さまから選ばれてミドル・シニアエンジニア向け検索サイト三冠達成しております!

株式会社Miraieが運営する『SEES(https://miraie-group.jp/sees)』は、 「シニアエンジニア向け検索10サイトを対象にしたサイト比較イメージ調査」のなかで、

上記3項目においてNo.1を獲得ししております。

株式会社Miraie

2007年設立のシステム開発会社。首都圏を中心にWeb・IT関連事業、コンサルティングサービス、人材派遣サービスなどを展開。 SES事業や受託開発などを中心にノウハウを蓄積しながら、関連事業へとビジネスの裾野を広げています。

監修者インフォメーション

目次を開く